Uitvoerig marktonderzoek doen? Niet nodig. Dagenlang internetfora afstruinen op zoek naar verborgen parels op de beurs? Ook niet. Een goedgevulde Zwitserse bankrekening? Dat gunnen we u van harte, maar ook geen noodzaak als u begint met beleggen. Wat u wel moet weten: waarom tijd, risico(tolerantie) en rendement hand in hand gaan als u belegt.

Risico/rendement

Wij zijn ook Nederlanders. En ook wij hebben dus de neiging om altijd voor een dubbeltje op de eerste rij plaats te nemen. Maar dat is in de beleggingswereld haast onmogelijk, tenzij je heel veel geluk of een glazen bol hebt. Op de beurs geldt namelijk de volgende stelregel: hoe meer risico je neemt, hoe hoger het verwachte rendement. En: hoe hoger de kans op een verlies. Omgekeerd werkt dat ook: als je minder risico neemt, is de kans op verlies kleiner, maar het verwachte rendement lager.

Aandelen en obligaties

Natuurlijk zijn er talloze beleggingen die allemaal verschillen in de mate van risico die ze met zich meebrengen. Beleggen in Costa Ricaans Teakhout levert je bijvoorbeeld een stuk meer risico op dan een Nederlandse staatsobligatie. In dit artikel behandelen we, enkel het risico van aandelen en obligaties, omdat dat de meest verhandelde beleggingen zijn.

Aandelen kennen een hoger verwacht rendement, maar ook een hoger risico. Ze stijgen harder als alles pais en vree op de beurs, maar dalen ook sneller in waarde als er eens een crisis plaatsvindt (en dat gebeurt geheid, eens in de zoveel tijd). Obligaties zijn een veiligere belegging en reageren minder heftig als het eens onrustig is op de beurs. Tegelijkertijd is het verwachte rendement wel een stuk lager dan dat van aandelen.

Dat zie je ook in de onderstaande tabel. Je ziet daar de rendementen van Amerikaanse aandelen en kort- en langlopende obligaties uit de V.S. Langlopende obligaties zijn obligaties die in 10 jaar worden terugbetaald en daardoor meer risico dan kortlopende obligaties kennen. Kortlopende obligaties worden sneller terugbetaald, zijn dus de meest veilige optie en kennen daarom ook een lager verwacht rendement, zoals je hieronder ziet.

| Jaar | Rendement aandelen | Rendement langlopende obligaties | Rendement kortlopende obligaties |

| 2008 | -36,55% | 20,10% | 1,37% |

| 2009 | 25,94% | -11,12% | 0,15% |

| 2010 | 14,82% | 8,46% | 0,14% |

| 2011 | 2,10% | 16,04% | 0,05% |

| 2012 | 15,89% | 2,97% | 0,09% |

| 2013 | 32,15% | -9,10% | 0,06% |

| 2014 | 13,52% | 10,75% | 0,03% |

| 2015 | 1,38% | 1,28% | 0,05% |

| 2016 | 11,77% | 0,69% | 0,32% |

| 2017 | 21,61% | 2,80% | 0,93% |

| 2018 | -4,23% | -0,02% | 1,94% |

| 2019 | 31,21% | 9,64% | 1,55% |

| 2020 | 18,01% | 11,33% | 0,09% |

Het rendement van aandelen (in USD) is gebaseerd op de S&P500 (inclusief dividend), een index bestaande uit aandelen van de 500 grootste Amerikaanse beursgenoteerde bedrijven. Het rendement van obligaties (in USD) is gebaseerd op Amerikaanse langlopende (10 years Treasuruy Bonds) en kortlopende staatsobligaties (3 month Treasury Bills). In de bovengenoemde rendementen is geen rekening gehouden met aftrek van kosten. Cijfers zijn afkomstig van NYU Stern School of Business.

Je beleggingshorizon

Wat ook hand in hand gaat met risico en rendement: tijd. Je kunt risico, rendement en tijd nooit los van elkaar zien. Met tijd bedoelen we trouwens je beleggingshorizon: de tijd die je hebt om te beleggen. En die beleggingshorizon is cruciaal als je een mooi rendement wilt behalen. Heb je namelijk lang (bijvoorbeeld 10 jaar) de tijd, dan is de kans op een goed rendement groter dan wanneer je kort de tijd hebt.

Want stel: je had in 2008 een jaar de tijd om te beleggen voor een nieuwe auto. Je belegde je geld voornamelijk in aandelen, want het verwachte rendement van aandelen ligt nu eenmaal hoger. Maar het rendement was dat jaar – met dank aan de kredietcrisis – dramatisch. Je geld daalde bijna 37% in waarde (zie de tabel hierboven). Als je na dat jaar een nieuwe auto nodig had, had je ongetwijfeld niet de bolide van je dromen kunnen kopen.

Had je vanaf 2008 niet 1, maar zo’n 5 jaar de tijd gehad om te beleggen? Dan was een verlies van 37% in het eerste jaar alsnog behoorlijk schrikken geweest. Maar de 4 jaren daarna waren zó positief, dat het dat negatieve rendement uit het eerste jaar al snel werd goedgemaakt. Daarom is (veel) tijd cruciaal als je gaat beleggen. Je zult dan vast eens een minder jaar meemaken. Maar de kans dat zo’n jaar van grote invloed is op je rendement, wordt een stuk kleiner.

Het verleden

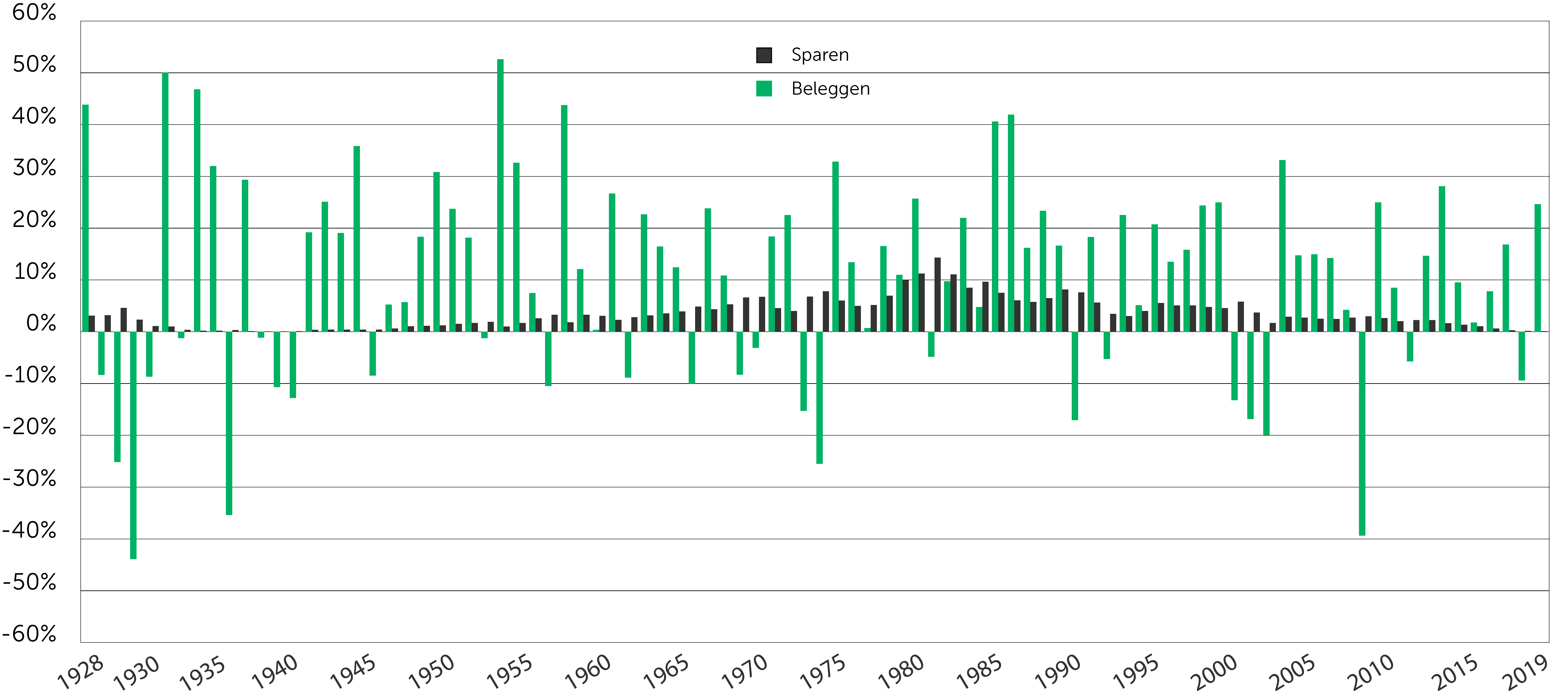

De bovenstaande cijfers zijn niet zomaar uit de lucht gegrepen. Het (verre) verleden wijst namelijk uit dat het risico van beleggen een stuk groter is als u kort de tijd heeft om te beleggen. Dat zien we bijvoorbeeld als we de historische rendementen van beleggen vergelijken met sparen. Als we alle periodes van 1 jaar vanaf 1928 bekijken, dan zijn er bijvoorbeeld aardig wat jaren geweest met een (fors) verlies voor aandelen:

Het gemiddelde jaarlijkse rendement over periodes van vijf jaar voor beleggen en sparen. Berekeningen door Brand New Day. Data voor beleggen komt van de S&P500 Index (in USD, van 1928 tot en met 1969, de MSCI World Index (in USD, vanaf 1970 tot en met 2004) en de MSCI World Index (gehedged naar euro’s, vanaf 2005 tot en met 2019). Data voor sparen betreft het rendement op Amerikaanse T-bills (in USD, vanaf 1928 tot en met 2002) en de gemiddelde jaarlijkse rente op Nederlandse spaarrekeningen zonder vaste looptijd (bron: DNB, vanaf 2003 tot en met 2018). Deze berekeningen zijn exclusief eventuele afgetrokken kosten.

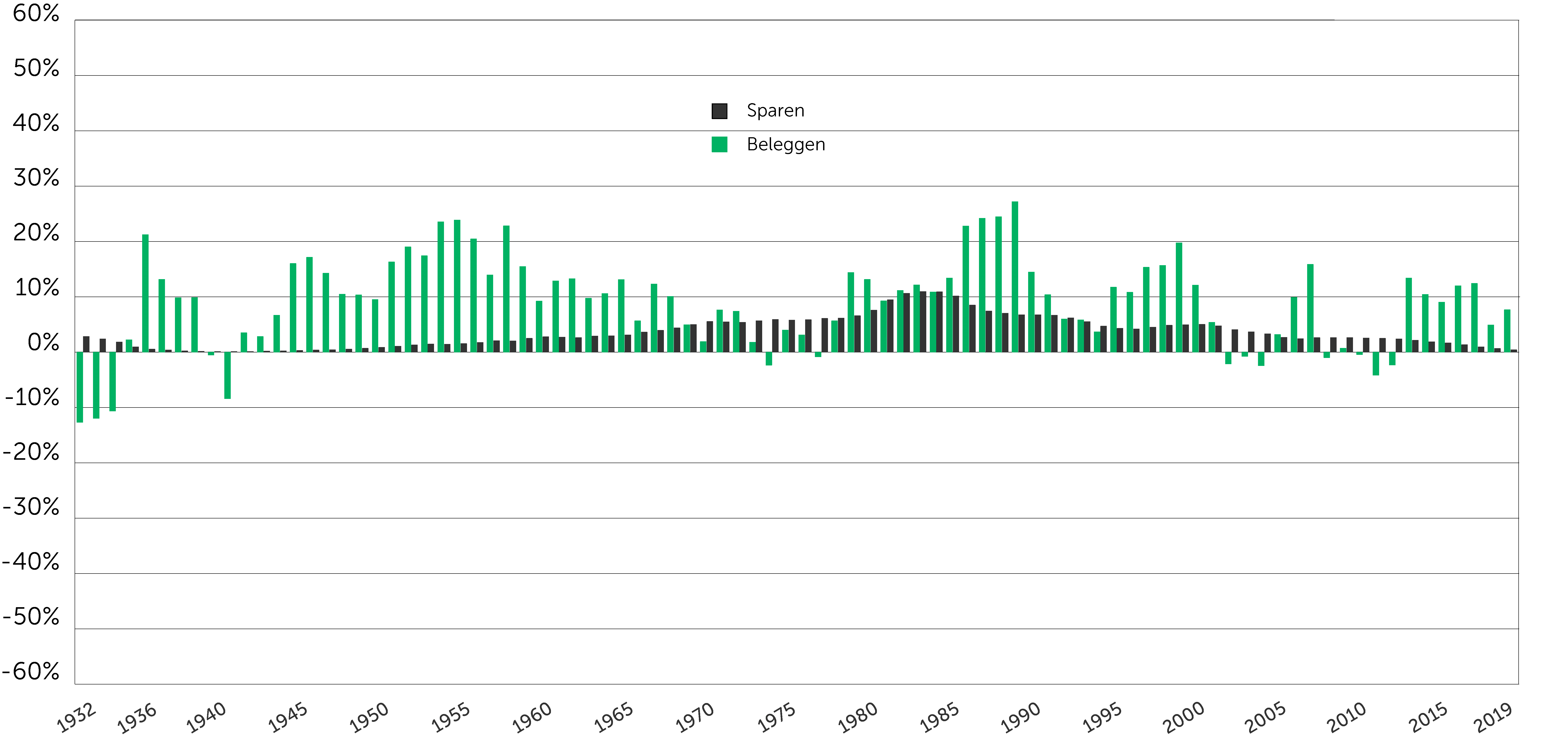

Kijken we naar alle periodes van 5 jaar sinds 1928, dan is het aantal periodes met een negatief rendement al heel wat kleiner:

Het gemiddelde jaarlijkse rendement over periodes van vijf jaar voor beleggen en sparen. Berekeningen door Brand New Day. Data voor beleggen komt van de S&P500 Index (in USD, van 1928 tot en met 1969, de MSCI World Index (in USD, vanaf 1970 tot en met 2004) en de MSCI World Index (gehedged naar euro’s, vanaf 2005 tot en met 2019). Data voor sparen betreft het rendement op Amerikaanse T-bills (in USD, vanaf 1928 tot en met 2002) en de gemiddelde jaarlijkse rente op Nederlandse spaarrekeningen zonder vaste looptijd (bron: DNB, vanaf 2003 tot en met 2018). Deze berekeningen zijn exclusief eventuele afgetrokken kosten.

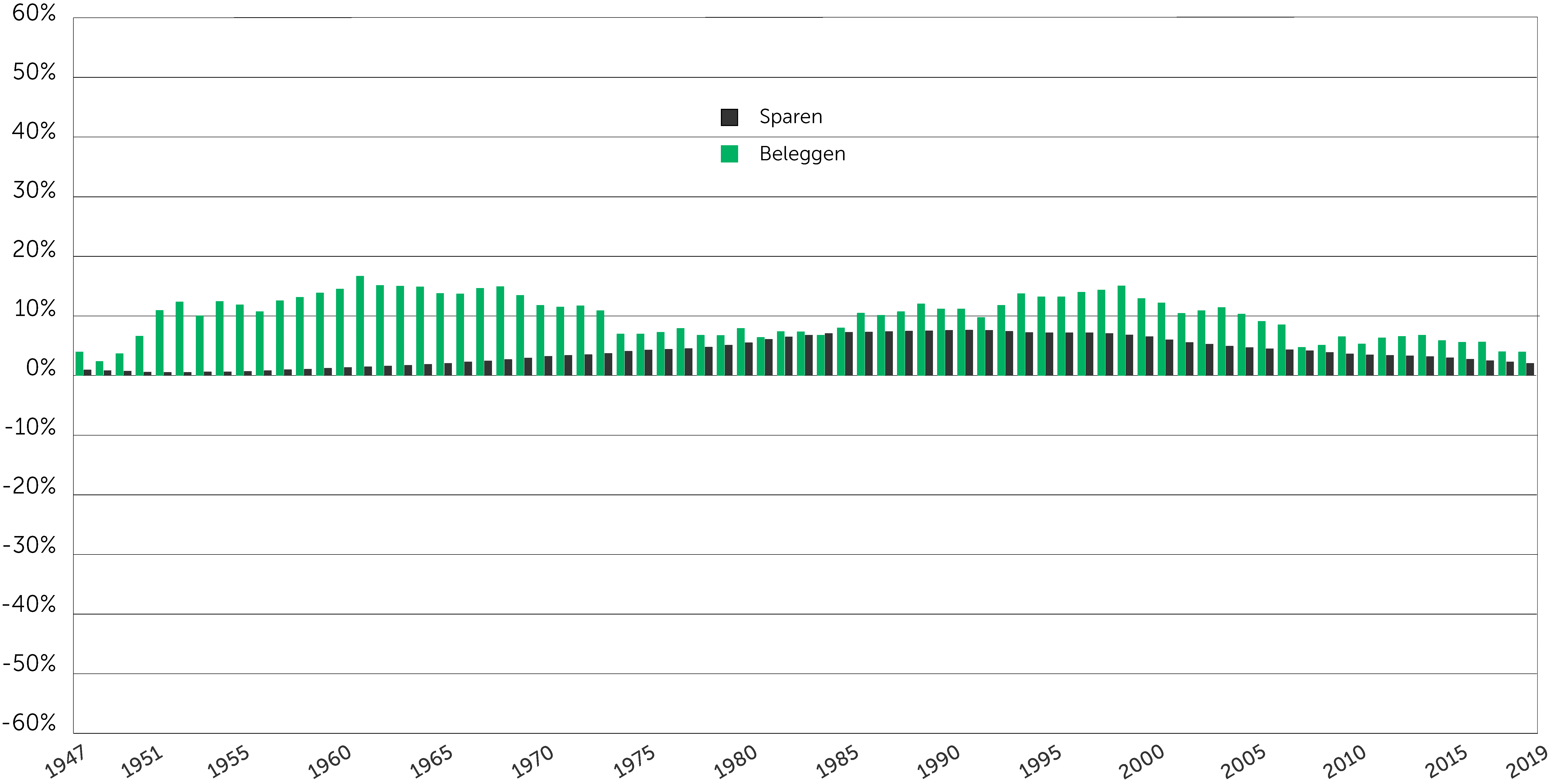

En kijken we naar alle periodes van 20 jaar? Dan was er geen enkele periode met een negatief rendement meer. Dat betekent trouwens niet dat er geen negatieve jaren tussen zaten: die waren er genoeg. Het betekent wel dat het sinds 1928 niet uitmaakte wanneer je begon met beleggen. Want als je minstens 20 jaar belegde, was het gemiddelde jaarlijkse rendement altijd positief (en bovendien altijd hoger dan het rendement van een spaarrekening).

Het gemiddelde jaarlijkse rendement over periodes van vijf jaar voor beleggen en sparen. Berekeningen door Brand New Day. Data voor beleggen komt van de S&P500 Index (in USD, van 1928 tot en met 1969, de MSCI World Index (in USD, vanaf 1970 tot en met 2004) en de MSCI World Index (gehedged naar euro’s, vanaf 2005 tot en met 2019). Data voor sparen betreft het rendement op Amerikaanse T-bills (in USD, vanaf 1928 tot en met 2002) en de gemiddelde jaarlijkse rente op Nederlandse spaarrekeningen zonder vaste looptijd (bron: DNB, vanaf 2003 tot en met 2018). Deze berekeningen zijn exclusief eventuele afgetrokken kosten.

Neem de tijd

Je ziet dus: hoe meer je in aandelen belegt, hoe hoger het verwachte rendement. Maar als je meer in aandelen belegt en dus meer risico neemt, is de kans ook groter dat je beleggingen een keer flink in waarde dalen. Dat kan flink balen zijn als je maar kort de tijd hebt om te beleggen. Daarom is tijd een belangrijke factor als je gaat beleggen. Want tijd, risico en rendement gaan hand in hand.

Risicotolerantie

Je ziet het hierboven: heb je flink wat tijd, dan is de kans op een mooi rendement historisch gezien groot. Maar net zo belangrijk als tijd is je risicobereidheid. Want het is lekker als je flink wat jaren hebt om te beleggen, maar in al die jaren ga je ook eens een beurscrisis meemaken. En dan je hoofd koel houden? Da’s best een uitdaging, ook al denk je nu misschien van niet. Er zijn niet voor niets nog steeds heel veel (beginnende) beleggers die bij de eerste de beste crisis hun beleggingen verkopen. Met als gevolg een flink verlies en een levenslang beleggingstrauma.

Begin je dus met beleggen? Houd er dan rekening mee dat je rendement afhangt van het risico dat je neemt en de tijd die je hebt. En ga ook even bij jezelf te rade: heb je wel de tijd, maar raak je al in paniek als de rente op je spaarrekening drie cijfers achter de nul een puntje zakt? Dan is (veel) risico nemen misschien niet het beste idee. Neem dus nooit méér risico dan waarbij je jezelf prettig voelt, ookal heb je nog zoveel jaren om te beleggen.